やめたほうがいい?フラット35とはどんなもの?

そもそもフラット35とはどんな住宅ローン?

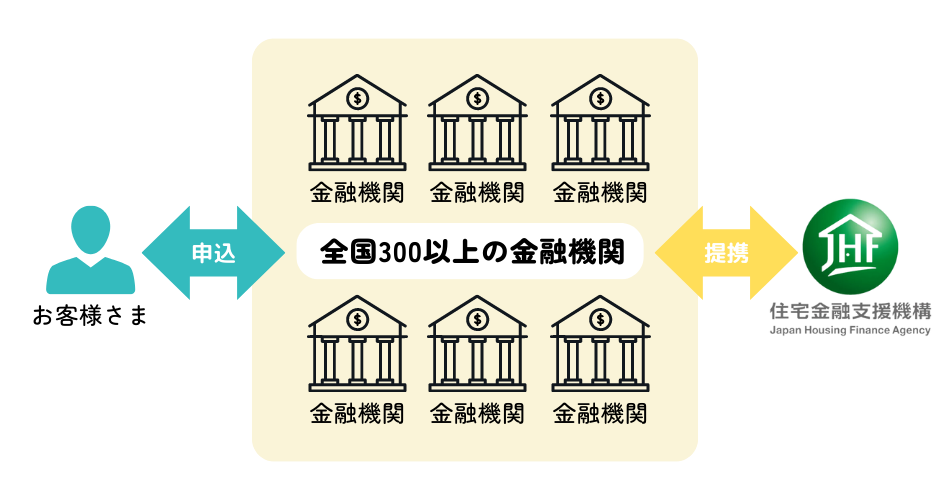

フラット35とは、民間の金融機関と独立行政法人住宅金融支援機構が提携して扱う全期間固定金利型住宅ローンです。

申込む本人、またはその親族が住むための新築住宅の建設資金・購入資金、または中古住宅の購入資金に利用することができます。

1番の特徴は、最長35年間、固定金利で融資を受けられること。

資金を受け取ると同時に返済終了までの金利と返済額が確定するため、返済額が景気に左右される心配がありません。

フラット35のデメリット

適用金利が高い

フラット35の大きなデメリットに、適用金利が高いということが挙げられます。

一般的に、金利は固定すると高くなります。

フラット35は、全固定金利なので、適用される金利がその他の変動金利や固定期間選択型よりも高くなります。

民間の住宅ローンの変動金利と比較すると、金利の差が2倍以上になることもあります。

もちろん、変動金利には金利が上昇するリスクもありますが、返済中に金利が上昇しなかった場合、固定金利の方が支払額は大きくなるでしょう。

フラット35(保証型)は頭金を入れなければいけない

フラット35には、買取型と保証型の2種類あり、保証型には頭金が必要です。

また、買取型の場合も、頭金を入れることで適用金利が低くなります。

フラット35では、融資率が9割以下の場合、9割を超えた時よりも金利を抑えられます。

金利自体は少しの差でも、長期間続くと大きな金額になるので最低でも借入額の1割を頭金として用意した方が無難です。

物件審査にも費用がかかる

フラット35を利用するためには、建築または購入する物件が住宅金融支援機構に定められた技術基準を満たしていることを証明する適合証明書の交付を受ける必要があります。

その適合証明書を受け取るための物件検査手数料も負担することになります。

新築か中古か等、物件の種類によっても必要な物件検査は異なりますが、費用は約5万〜10万円程度です。

フラット35を利用するメリット

融資手数料が安い

住宅ローンの契約手続きをする際に、必要となる融資手数料。

この融資手数料は、各金融機関がそれぞれ設定しており、フラット35の融資手数料は、民間の金融機関よりは比較的安くなっています。

ただし、フラット35を利用する場合も取扱金融機関によって融資手数料は異なります。フラット35を利用する際には、それぞれの金融機関の融資手数料もしっかりと比較することが重要です。

全期間固定型なので一度借り入れしたら返済額がずっと変わらない

フラット35は全期間固定型なので、資金受取時に借入金利と返済額が確定するため、金利上昇の影響を受ける心配がありません。

変動金利型とは違って、返済中に返済金額が変わることがないので、計画的な返済が可能になります。

そのため、老後資金や教育費など他のマネープランも立てやすくなるのが、フラット35を利用するメリットです。

保証人・保証料が不要

保証料とは、住宅ローンの保証会社を利用するための費用です。

民間の金融機関で住宅ローンを契約する場合、住宅ローンの借入金額の約2%の保証料が必要になります。

しかし、フラット35は住宅金融支援機構が保証を行うため、保証料がかかりません。

経済的な負担を減らせるのは魅力的ですね。

団体信用生命保険(団信)への加入が任意

団体信用生命保険とは住宅ローンの利用者が、万が一返済困難になってしまった場合に、生命保険会社が残りのローンを返済するための保険です。

多くの金融機関では、住宅ローン契約時に団体信用生命保険への加入が義務付けられていますが、フラット35では加入が任意となっています。

そのため、健康状態に不安があり団体信用生命保険に加入できず住宅ローンを利用できなかった方でも、フラット35なら融資を受けられる可能性があります。

ただし、団体信用生命保険に加入せず、契約者が死亡し返済できなくたったとしても、住宅ローンの債務は残ります。残った債務は遺族が引き継がなければならないので、加入するかしないかは慎重に検討する必要があります。

フラット35Sを利用すればさらに金利引き下げも可能

フラット35Sとは、所定の条件を満たしている住宅を取得した場合に、フラット35の金利から一定の利率が引き下げられる制度です。

利用するためには、省エネルギー性、耐震性、バリアフリー性、耐久性・可変性のいずれかの項目が技術基準レベルを満たしている必要があります。

借入当初10年間の金利が年0.25%引き下げられるAプラン、借入当初5年間の金利が年0.25%引き下げられるBプランがあり、求められる技術基準レベルは異なります。

利用条件を満たしている方にとっては、コストを抑えられるお得な制度です。

ただしフラット35Sは、所定の予算金額に達する見込みになると受付を終了するため、受付状況を確認しておきましょう。

繰上返済時の手数料が無料

フラット35では、繰上返済時の手数料が無料です。

繰上返済の手数料は金融機関によって異なりますが、窓口で手続きを行う場合1万〜2万円かかることもあるので、手数料をかけずに繰上返済が行えるのはメリットです。

ただし、一般的な住宅ローンでは1円から繰り上げ返済可能なのに対し、フラット35は窓口で100万円から、インターネットでは最低10万円からとなっているため、繰上返済を行うにはまとまった金額が必要になります。

比較的、低年収の人でも審査が通りやすい

フラット35を扱っている住宅金融支援機構は公的機関なので、民間の金融機関の住宅ローンに比べると、審査に通りやすい傾向があります。

年収基準や年収に占める総返済負担率の要件を満たしていれば、低年収の人でも申し込みが可能です。

職業や勤続年数、雇用形態も問わないため自営業やフリーランス、パートやアルバイトの人でも利用しやすいといえます。

フラット35を選ぶ時の注意点

金融機関ごとに金利や手数料は異なる

フラット35という商品の概要は同じでも、ローンを提供する金融機関によって金利や手数料、申し込みの際の提出書類などが異なります。

数多くの金融機関でフラット35を取り扱っているため、選ぶ際にはそれぞれの条件を比較し、ご自身にあった金融機関で申し込みましょう。

団体信用生命保険への加入は資産状況と併せて検討する

先述の通り、フラット35は団体信用生命保険への加入が任意なのもメリットです。しかし未加入の場合、契約者が死亡し住宅ローンの返済ができなくなった時には、住宅ローンの債務が相続人に引き継がれます。

契約者に万が一のことがあった場合、返済可能な資産状況であるかも併せて団体信用生命保険への加入の検討をする必要があります。

頭金が用意できると低金利で融資を受けやすい場合も

フラット35ではローンを組む際の融資率が9割以下か9割を超えるかによって住宅ローンの金利が異なります。

融資額の1割以上に相当する頭金を用意すれば、住宅ローンの金利を低くすることが可能です。

返済期間が長期にわたる住宅ローンでは、金利によって総返済額にも大きく差がつきます。このことを踏まえて融資率は慎重に決めましょう。

まずはFPに相談してみよう!

フラット35は、金利上昇のリスクを受けず今後の資産計画が立てやすく、審査も比較的通りやすい魅力的な住宅ローンです。一方で金利が高い、住宅に対する審査基準が厳しいなどのデメリットもあります。

フラット35を利用するかどうかは、資産状況や金利に対する考え方などを考慮して判断する必要があります。

「フラット35が向いているのか」「無理のない借入金額はいくらなのか」

住宅ローンのお悩みや不安はファイナンシャルプランナーに相談してみましょう!